MACD(マックディー)とは「Moving Average Convergence Divergence(ムービングアベレージ、コンバージェンス、ダイバージェンス)」の略で、移動平均線を用いてテクニカル分析が出来るFXトレーダーの中でも人気のオシレーターの一つです。人気の理由として二本のシグナルラインのゴールデンクロスやデッドクロスで売りや買いのタイミングを計れる事や、トレンド転向の予兆も知らせてくれるダイバージェンスを確認が出来る事などがあげられます。その人気オシレーターMACDのメリットやデメリットをこの記事で紹介をしたいと思います。

MACDってそもそもなんなん?

MACDは人気且つ代表的なオシレーターです。MACDを「エムエーシーディー」と初心者さんは読んでしまう事もあると思いますが、「マックディー」と言うのが正式な呼び方です。冒頭でも書きましたが「Moving Average Convergence Divergence」こいつの略語です。MACDの「MA」はムービングアベレージつまり、移動平均のことを指しています。Convergenceは「収束をする」などの意味合いを持ち、ダイバージェンスは相違や逸脱、発散などを意味します。

つまりMACDと言うのは移動平均線が集まったり離れたりする事でテクニカル分析をする指標と言うのが簡単な説明なのかもしれません。

MACDはこいつ

オシレーターって何よ?

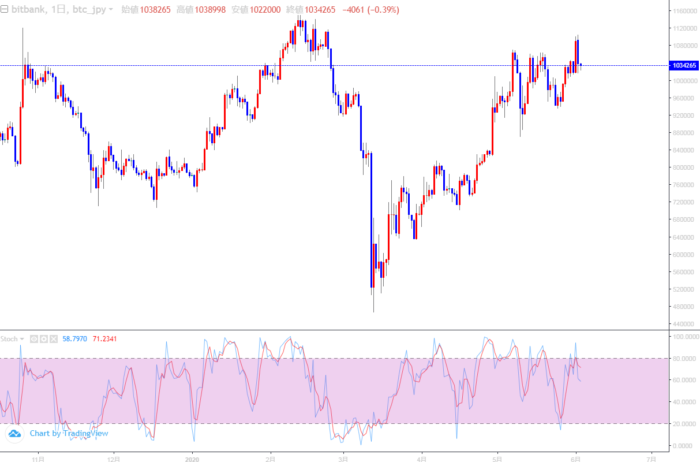

ついでにオシレーターの事も説明をしたいと思います。オシレーターとはチャートとは別窓で出るインジケーターです。代表的なオシレーターと言えば今回ご紹介をしている「MACD」や「RSI」「ストキャスティクス:通称ストキャス」などあります。オシレーターを日本語に訳すと「振り子」を意味します。地震の震度を表すのも振り子の一つで、振幅計や振動計のように上下に動くインジケーターをオシレーターと言います。

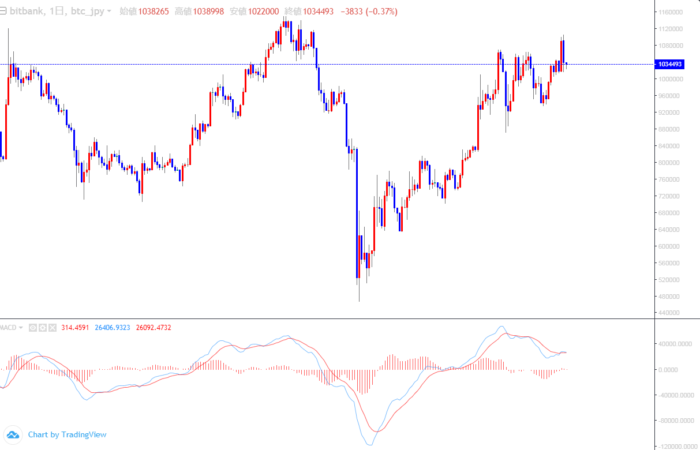

MACD

RSI

ストキャス

移動平均線やピボットなどのインジケーターはチャートにくっつきますが、オシレーターは全てがチャートとは別に表示されている事がわかりますよね。※ちなみに画像はクリックやタップで大きくなります。

MACDを細かく説明すると?

ではMACDを細かく説明してみたいと思います。MACDを愛用されている方でも説明をしろと言われると意外と出来ないものです。愛用されている方もMACDを知ると言う意味でご覧になってみては如何でしょうか!?

MACDにはヒストグラム、MACD、シグナルの3つで出来ています。ヒストグラムとは真ん中にある山とか谷みたいに見えるもの、MACDはこの画像の青線、赤線がシグナルと呼ばれています。

MACDとシグナルのみの画像です。

ヒストグラムのみの画像です。

本来のMACDの画像です。

これを簡単に説明するMACDは「12日指数平滑移動平均線(EMA)」シグナルは「26日指数平滑移動平均線(EMA)」、中段にあるヒストグラムはMACDとシグナル線の差を棒グラフにしたものです。ヒストグラムが中央のゼロラインを上抜けすると上昇が見られ、逆にゼロラインを下降すると下げが見られます。説明入りの画像を添付するのでそちらをご覧になってください

説明画像はこちらです。

MACDのメリットは?

MACDのメリットを紹介していきます。

メリットその①

MACDには色々なメリットがあります。まず一つに挙げられるのがMACD(12日EMA)とシグナル(26日EMA)のゴールデンクロスやデッドクロスとヒストグラムのバランスを見ながらロングやショートの売買がしやすくなる点です。どこで買ってどこで売ったら良いのかわからないなんて方も中にはいらっしゃるはずです。そのときにはMACDのゴールデンクロスとデッドクロスを目安にしてみても良いのかもしれません。

メリットその②

ダイバージェンスが見られる事。ダイバージェンスとは以前記事にも書いた事がありますが、オシレーターとチャートが逆行をしている現象です。オシレーターはゴールデンクロスを掛けて上昇ムードなのにチャートは下がっている、このような状態です。このダイバージェンスのコツを掴むと「もうそろそろ買だな」「もうそろそろ売りだな」と言う目線転換がしやすくなります。

メリットその③

MACDを利用しているトレーダーが多い事。トレードの際に「押し目」や「戻し目」で売り買いをするのがトレードのコツの一つです。押し目や戻し目はチャートの形状や移動平均線の配置などを目印にするケースもありますが、MACDで押し目や戻し目を見ているトレーダーが多いのかなという印象を受けます。100%MACDの指標で行われている訳ではありませんが、一つの目安にすると言うのは勝ちトレードに繋がる事なのではないかと考えます。

押し目の場合は12日EMAが26日EMAにタッチをしに行っている事がわかると思います。逆に戻し目の場合はこの画像ではゴールデンクロスをしていますが、ゴールデンクロスをせずに12日EMAと26日EMAがタッチをするだけの場合もあり、その場合はMACDが効いているなと印象を受けるのですが、この画像でその描写がなかったので少し残念に思います。押し目はものすごく分かりやすいですよね。

MACDのデメリットは?

メリットもあればデメリットもあるものです。そのデメリットをご紹介します。

デメリットその①

MACD(12日EMA)とシグナル(26日EMA)がゴールデンクロスをしたからと必ずチャートが上昇をする訳ではありません。逆にデッドクロスをしたからと必ずしもチャートが下がると言う訳でもありません。MACDの厄介なところはそこです。ゴールデンクロスしたから「買い!」と思っていると痛い目にあってしまいます。逆にデッドクロスをしたからショートエントリーをすると思っていても痛い目に合います。つまり必ずしもゴールデンクロスやデッドクロスでチャートがそのように動く訳ではないという事を頭に入れておく必要があると思います。

BTC/JPYの4時間足チャートです。画像のようにデッドクロスをしているにダウントレンドに入らず、ゴールデンクロスが戻し目になっている事がわかります。この光景で目線がぶれてしまう場合があります。

デメリットその②

基本的にはチャートはMACDを中心に動いている訳ではありません。オシレーターがクセになるとオシレーターしか見なくなると言うのが欠点の一つにあげられると思います。僕個人的にもMACDを使っていた時期もありました。チャートの形状やトレンドはどちらを向いているのか?そのようなトレードに一番必要な根本の部分を省き、MACDだけを見ながらトレードをして時期がありました。チャートはオシレーターを中心に動いている訳ではないので、オシレーターだけのトレードになる事は原則辞めた方が良いんじゃないかと個人的には思います。

個人的な意見

MACDにしてもRSIにしても利用をしている人が多い為に指標にするのは結構なことだと僕も思います。思いますが、やはりオシレーターを含めインジケーターは後追いが原則です。オシレーターに依存をし過ぎるとチャートそのものの形状だったり、チャート本来の動き方を疎かになると考えます。個人的な意見に過ぎませんが、本当の有るべき姿はオシレーター諸々使わずにチャートの形でトレードが出来るようになるのがトレーダーの完成形だと思います。

MACDやRSIのようなオシレーターを否定する訳ではありませんが、オシレーターありきの分析だけだと欠点が多過ぎるような気がします。チャートそのものと向き合いテクニカル分析をし、そのテクニカル分析の保険程度に見るのが一番なのかなと思います。ガッツリ否定をする事もなければ、ガッツリおすすめも出来ません。まずはチャートと向き合った上でご自身が判断をすべきなのかと個人的には思います。

MACDは非常に優れているオシレーターの一つなのでトレードを覚えたての初心者さんにはおすすめですが、初心者を卒業されたトレーダーさんはMACD諸々オシレーターを卒業した方が良いと考えます。僕の中でオシレーターは可もなければ不可もない存在です。オシレーターに依存をせずトレンドとは何か、トレンドフォローとは何かを意識したトレードがご自身のトレードスキルに一番役立つと思います。トレードで勝つ為のテクニカル分析に裏技なんてありません。一番の近道はオシレーターではなくチャートに向き合う事だと僕は考えています。